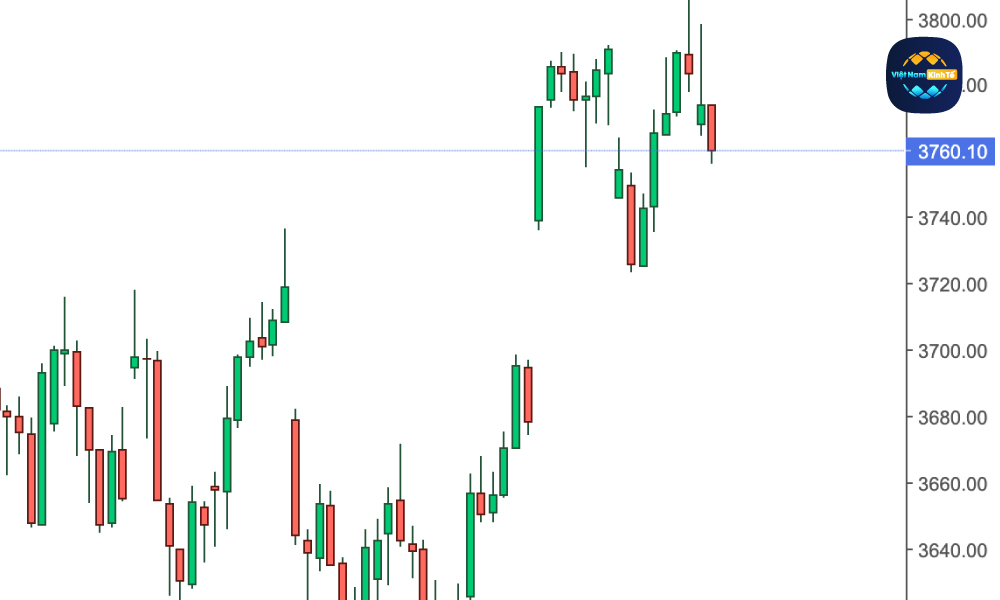

S&P 500 bắt đầu tháng với một đợt phục hồi ấn tượng, tăng +5,7% từ thứ Hai đến thứ Ba – hiệu suất tốt nhất trong hai ngày giao dịch đầu tiên của Quý 4. Kỷ lục trước đó là vào năm 1990 khi chỉ số này tăng 3,1% vào hai ngày đầu tiên để kết thúc quý tăng +4,6%.

Tuy nhiên, điều này không phải là bất thường như mọi người nghĩ. Nếu bạn nhìn vào 100 mức tăng hàng ngày quan trọng nhất trong S&P 500 kể từ năm 1928, bạn sẽ nghĩ rằng hầu hết các mức tăng đều trong một thị trường tăng giá, nhưng thực tế không phải vậy. Trên thực tế, hơn một nửa (58%) đã ở trong thị trường giá xuống.

Chúng ta có thể chỉ ra hai lý do ngắn hạn chính cho sự tăng vọt:

- Các dữ liệu hoạt động công nghiệp được công bố vào thứ Hai và dữ liệu việc làm vào thứ Ba ở Hoa Kỳ cho các nhà đầu tư hy vọng rằng Cục Dự trữ Liên bang có thể hạn chế hoạt động tăng lãi suất và mức tăng 75 điểm cơ bản như các lần tăng trong giai đoạn gần đây. Tuy nhiên, chúng ta phải nhớ rằng chúng ta đã trải qua một đợt phục hồi tương tự cách đây vài tháng với dữ liệu lạm phát tốt hơn mong đợi và thị trường chứng khoán tăng vọt. Tuy nhiên, Fed đã không thay đổi lộ trình thắt chặt vào thời điểm đó.

- Kết quả của vòng bầu cử đầu tiên ở Brazil, một trong những nhà xuất khẩu hàng hóa lớn nhất thế giới, đã đưa cuộc thăm dò đến vòng bỏ phiếu thứ hai chặt chẽ. Cuộc chạy đua đã đi vào giai đoạn căng thẳng giữa cựu tổng thống Lula và tổng thống Bolsonaro ngụ ý lập trường kinh tế ôn hòa hơn từ cả hai bên – nhưng đặc biệt là đối với Lula, ứng cử viên cánh tả đi trước sẵn sàng áp dụng chính sách kinh tế xã hội chủ nghĩa hơn. Các công ty châu Âu và Bắc Mỹ có mức độ tiếp xúc đáng kể ở Brazil đang hưởng lợi từ xu hướng này.

Hơn nữa, S&P 500 đã mất -9,34% trong tháng Chín. Ngoài năm 2008, mọi lần khác, nó đều mất -7% hoặc hơn vào tháng 9, cổ phiếu tiếp tục phục hồi vào tháng 10:

- Năm 1974: (-11,9%): + 16,3%.

- Năm 1986: (-8,5%): + 5,5%.

- Năm 2001: (-8,2%): + 1,8%.

- Năm 2002: (-11%): + 8,6%.

- Năm 2008: (-9,1%): -16,9%.

- Năm 2011: (-7,2%): + 10,8%.

- Năm 2022: (-8%): ???

Thị trường giá xuống hiện tại là thị trường giảm giá kéo dài nhất kể từ năm 2007-2009. Thời gian trung bình của một thị trường giá xuống trong 82 năm qua là 14 tháng, mặc dù bất cứ điều gì cũng có thể xảy ra trong giai đoạn này. Ví dụ, thị trường giá xuống năm 2020 chỉ kéo dài một tháng, và thị trường giá xuống thời điểm 2000-2002 kéo dài 31 tháng.

Tôi cảm thấy khó tin rằng thị trường đã kết thúc chuỗi giảm giá. Và tôi có bốn lý do để tin rằng:

1. Các ngân hàng trung ương sẽ tiếp tục tăng lãi suất. Dữ liệu này không có khả năng ngăn cản Fed khỏi một đợt tăng lãi suất khá lớn khác vào tháng 11. Ngay cả ngày hôm qua, Chủ tịch Ngân hàng Dự trữ Liên bang San Francisco, Mary Daly cho biết bà thấy mức cao để làm chậm tốc độ tăng 75 điểm cơ bản.

2. Thị trường kỳ vọng tốc độ tăng trưởng thu nhập của S&P 500 trong quý 3 ở mức “chỉ” 3,2%. Nếu đúng như vậy, đây sẽ là mức tăng trưởng thấp nhất kể từ quý 3 năm 2020.

3. Mùa đông đang đến gần và châu Âu vẫn chưa tìm ra cách đối phó với việc Nga cắt khí đốt, hạn chế và các vấn đề khác.

4. Ngoài ra, dữ liệu vĩ mô ngày hôm qua ở Châu Âu không chính xác:

- PMI khu vực đồng tiền chung châu Âu xuất hiện ở mức 48,1, kéo dài thời kỳ suy thoái lên tháng thứ ba liên tiếp và dẫn đến sự sụt giảm sản lượng nhanh nhất kể từ tháng 1 năm 2021. Sản lượng trong cả lĩnh vực sản xuất và dịch vụ.

- Chỉ số PMI dịch vụ của Đức giảm xuống còn 45, cho thấy lĩnh vực này giảm tháng thứ ba liên tiếp và là mức cao nhất kể từ tháng 5 năm 2020.

- PMI dịch vụ của Tây Ban Nha đã giảm xuống 48,5 từ mức 50,6 của tháng trước. Số liệu này chỉ ra sự thu hẹp đầu tiên trong lĩnh vực dịch vụ của đất nước kể từ tháng Giêng.

Để kết thúc một cách tích cực, chúng ta đang ở vào tháng 10, một tháng thường biến động hơn 36% so với mức trung bình của 11 tháng còn lại trong năm. Hiện tại, chỉ số biến động VIX đang tăng và không ở gần mức đỉnh trước đó của nó trong năm.

Tiết lộ: Tác giả không sở hữu bất kỳ loại chứng khoán nào được đề cập trong bài viết này.