Hầu hết các cặp tiền tệ lớn trên thế giới đều ‘mắc kẹt’ trong biên độ dao động hẹp trong bối cảnh nhà đầu tư chờ đợi dữ liệu về lạm phát của Mỹ – sẽ công bố vào cuối tuần này, và một số bài phát biểu của các thống đốc ngân hàng trung ương để biết thêm manh mối về xu hướng lãi suất trên toàn cầu trong thời gian tới.

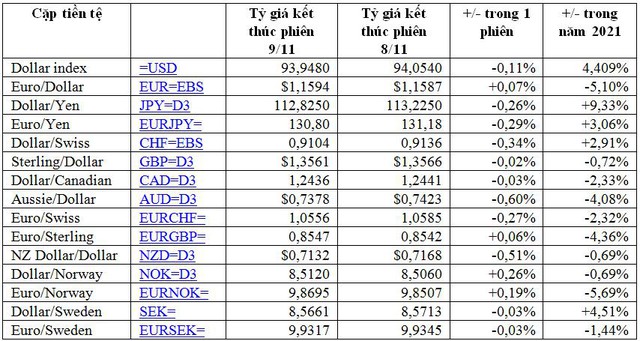

Chỉ số Dollar index – so sánh USD với rổ các đồng tiền đối tác chủ chốt của Mỹ – kết thúc phiên 9/11 giảm 0,11% xuống 92,948, trong đó tỷ giá EUR/USD tăng 0,07% lên 1,1594 EUR.

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 20 năm và 30 năm giảm xuống mức thấp nhất trong 7 tuần, cho thấy các nhà đầu tư đang định giá về một chu kỳ kinh tế tăng ‘khiêm tốn’ và về lâu dài vẫn tăng trưởng chậm.

Nhiều nhà phân tích vẫn tin tưởng vào triển vọng đồng USD sẽ tăng, trên cơ sở nhận định rằng mặc dù Cục Dự trữ Liên bang Mỹ (Fed) chưa nâng lãi suất, song khoảng cách về lãi suất giữa Mỹ và các nền kinh tế khác sẽ sớm được thu hẹp lại – yếu tố hỗ trợ tích cực cho USD tăng.

Adam Cole, nhà phân tích tiền tệ thuộc RBC Capital Markets, nằm trong số những nhà phân tích có quan điểm này. Ông nói rằng: “Chúng ta (thị trường tiền tệ) sẽ có định hướng rõ ràng sau khi Mỹ công bố chỉ số CPI”, đề cập đến dữ liệu về lạm phát của Mỹ, sẽ được công bố vào thứ Tư (10/11).

Các nhà phân tích và các nhà giao dịch nhìn chung đều tin rằng giá tiêu dùng của Mỹ sẽ tiếp tục tăng phi mã, trong bối cảnh giá tại nhà máy (giá sản xuất) ở Trung Quốc tháng 10 đã tăng vọt.

Đã có một số quan chức của Fed tỏ thái độ chuyển hướng sự chú ý sang chính sách lãi suất. Theo đó, Phó Chủ tịch Fed, Richard Clarida, hôm thứ Hai (8/11) nói rằng rằng các điều kiện để tăng lãi suất có thể được đáp ứng vào năm tới với tăng trưởng việc làm dự kiến sẽ tiếp diễn, và lạm phát đã vượt quá mức ‘dễ chịu’. Trong khi đó, Chủ tịch Ngân hàng Dự trữ Liên bang St. Louis, James Bullard, tiếp tục lặp lại quan điểm rằng Fed cần phải tăng lãi suất hai lần trong năm tới.

Với những tín hiệu đó, Edward Moya, nhà phân tích thị trường cấp cao của OANDA ở New York, cho biết: “Trọng tâm của thị trường tài chính trong tuần này là lạm phát, đó là lý do tại sao chúng tôi có thể sẽ chỉ giao dịch trong phạm vi hẹp (giao dịch cầm chừng) cho đến khi chúng tôi có được những số liệu có thể làm sáng tỏ thời điểm tăng lãi suất”.

“Các thị trường đang phân tích các thông tin nhận được vào tuần trước, cả từ tuyên bố của Fed cũng như từ báo cáo về số việc làm trong lĩnh vực phi nông nghiệp. Tất cả những điều đó vẫn cho thấy thực tế là Fed đang loại bỏ thanh khoản và dự kiến sẽ tăng lãi suất vào cuối năm sau,” Bipan Rai, người đứng đầu mảng chiến lược tiền tệ khu vực Bắc Mỹ của CIBC Capital Markets cho biết.

Dữ liệu của Ủy ban Giao dịch Hàng hóa Tương lai cho thấy các nhà đầu cơ tiếp tục thu hẹp vị thế mua ròng đô la Mỹ 4 tuần liên tiếp, tính đến ngày 2 tháng 11.

Tuy nhiên, mới đây nhất, trong thông báo chính thức, Fed vẫn giữ quan điểm của mình rằng lạm phát cao hiện tại dự kiến chỉ là tạm thời và cho biết họ sẽ bắt đầu cắt giảm chương trình mua trái phiếu khổng lồ từ tháng này, nhưng sẽ đợi cho thị trường việc làm tăng trưởng tốt hơn nữa mới nâng lãi suất.

Về vấn đề lạm phát, các nhà lãnh đạo của một loạt các ngân hàng trung ương sẽ có bài phát biểu vào ngày 9/11, bao gồm Chủ tịch Ngân hàng Trung ương Châu Âu, Christine Lagarde, và chủ tịch Fed, Jerome Powell.

Về những đồng tiền khác, yen Nhật đã hồi phục trở lại lên mức cao nhất 1 tháng so với USD, rời xa khỏi mức thấp nhất 4 năm chạm tới vào tháng trước. Yen Nhật so với USD kết thúc ngày 9/11 ở mức 112,83 JPY, tăng 0,2% so với phiên liền trước, theo số liệu từ Basel Markets.

Đồng bảng Anh quanh quẩn ở mức thấp nhất 5 tuần, sau khi bắt đầu xu hướng giảm từ tuần trước bởi Ngân hàng Trung ương nước này bất ngờ thông báo giữ nguyên lãi suất. Bảng Anh kết thúc phiên có giá 1,3561 đô la, không đổi so với cuối phiên liền trước, nhưng không xa so với mức thấp nhất nhiều tuần chạm tới vào cuối tuần trước, là 1,3425 USD.

Đồng đô la New Zealand giảm 0,51% 0,7132 USD, sau khi tăng trong phiên liền trước bởi thu hút những nhà giao dịch có tâm lý ‘cảnh giác’ về khả năng Ngân hàng Dự trữ New Zealand (RBNZ) có thể tăng lãi suất lên tới 50 điểm cơ bản vào cuối tháng này.

Các nhà phân tích của ANZ cho rằng: “Nếu RBNZ có ý định tăng lãi suất thêm 50 điểm phần trăm thì bây giờ là lúc thích hợp”. Theo ANZ: “Điều đó dường như vẫn chưa phù hợp với bối cảnh toàn cầu – không chắc chắn và ‘giọng điệu’ thận trọng của các ngân hàng trung ương khác. Tuy nhiên, cho đến khi mọi thứ đã rõ ràng (về động thái chính sách của các ngân hàng trung ương), thị trường sẽ vẫn xác định NZD là tiền tệ mang độ rủi ro cao.”

Đồng đô la Australia – vốn được coi là đồng tiền nhạy cảm hàng đầu với các yếu tố rủi ro – giảm 0,6% xuống 0,7378 USD, đảo ngược mức tăng ở phiên liền trước.

Nhân dân tệ Trung Quốc cũng hồi phục trở lại, sáng 11/9 đạt mức cao nhất 11 ngày so với USD, nhưng giảm ngay sau đó khi nhà đầu tư tập trung vào dữ liệu về lạm phát của Mỹ và Trung Quốc. Theo đó, CNY giao ngay sáng 9/11 ở mức 6,3888 CNY, nhưng giảm xuống 6,3958 CNY vào buổi chiều cùng ngày, giảm 28 pip so với phiên liền trước, theo số liệu từ Basel Markets.

Các nhà giao dịch cho rằng, mặc dù có rất ít khả năng bứt phá mạnh mẽ do sức mạnh của đồng đô la lúc này là rất lớn, song đồng nhân dân tệ tiếp tục được hỗ trợ trong ngắn hạn nhờ dữ liệu thương mại của Mỹ vừa công bố cho thấy kết quả thực tế tốt hơn dự kiến.

Về những tiền tệ Châu Á khác, baht Thái tiếp tục dẫn đầu đà tăng của các đồng tiền Châu Á mới nổi so với USD. Phiên 9/11, baht duy trì mức giá cao nhất 2 tháng sau khi cuộc họp chính sách của Ngân hàng trung ương nước này kết thúc. Theo đó, bath tăng 0,7% so với phiên liền trước, mức mạnh nhất trong gần hai tháng.

Mặc dù vậy, baht vẫn là đồng tiền có hiệu suất kém nhất khu vực trong năm nay, tính từ đầu năm tới nay đã giảm hơn 9% so với USD.

Đồng đô la Đài Loan, peso Philippines và đô la Singapore ngày 9/11 tăng từ 0,1% đến 0,3% so với USD.

Các nhà kinh doanh tiền tệ Châu Á cũng đang chú ý tới vấn đề lạm phát, với quan điểm rằng lạm phát mạnh có thể sẽ buộc Fed phải tăng lãi suất sớm hơn dự kiến, trái ngược với xu hướng giữ nguyên lãi suất ổn định của hầu hết các ngân hàng trung ương châu Á để hỗ trợ các nền kinh tế bị ảnh hưởng bởi đại dịch. Đó là lý do khiến tiền châu Á đang tăng giá so với USD.

Trên thị trường tiền điện tử, Bicoin và Ether tiếp tục phá vỡ các kỷ lục cũ để xác lập những kỷ lục mới nhờ dòng tiền ‘ồ ạt’ chảy vào thị trường này trong bối cảnh lo ngại về lạm phát gia tăng làm thay đổi các dòng tiền đầu tư.

Bitcoin chiều 9/11 theo giờ Việt Nam đã tăng vọt lên 68.564 USD, trong khi Ether đạt 4.825 USD, sau đó hạ nhiệt về cuối phiên song vẫn sát mức cao kỷ lục, theo số liệu từ Basel Markets.

Cả hai loại tiền này đều đã tăng giá gấp đôi kể từ tháng 6, và tăng gần 70% so với USD kể từ đầu tháng 10.

Matthew Dibb, giám đốc điều hành của công ty quản lý tài sản tiền điện tử Stack Funds có trụ sở tại Singapore cho biết: “Chúng tôi có cảm giác rằng thị trường đã thay đổi, các dấu hiệu cho thấy nhu cầu từ các nhà đầu tư lớn và thậm chí cả các quỹ hưu trí đang tăng mạnh”. Theo ông: “Mọi người hiện đang nhận ra rằng nếu không có bất kỳ sự tiếp xúc nào, dù chỉ một lượng nhỏ (đối với tiền điện tử) thì có lẽ không phải là điều tốt cho tương lai, vì vậy họ phải phân bổ tài sản ở mức giá này”.

Thị trường tiền điện tử đã bước vào chu kỳ tăng giá kể từ đầu tháng 10, khi quỹ ETF Bitcoin tương lai đầu tiên được ra mắt tại Mỹ.

Dữ liệu từ nhà quản lý tài sản kỹ thuật số CoinShares cho thấy dòng tiền vào các sản phẩm và quỹ bitcoin đã đạt mức kỷ lục 6,4 tỷ USD từ đầu năm đến nay.

Giá vàng quốc tế cũng tăng lên mức cao nhất hơn 2 tháng so với USD do lợi suất trái phiếu chính phủ Mỹ giảm. Theo đó, vàng giao ngay kết thúc phiên này tăng 0,3% lên 1.828,74 USD/ounce, đầu phiên có lúc đạt kỷ lục cao 1,831,10, cao nhát kể từ 3/9; vàng kỳ hạn tháng 12 tăng 0,2% lên 1.830,80 USD/ounce. Thị trường vàng cũng đang dõi theo các dữ liệu kinh tế của Mỹ.

DALE BUSINESS ANALYTICS BASEL MARKETS