Với tình trạng lạm phát hàng năm của Mỹ đang ở mức cao nhất kể từ năm 1982, bây giờ sẽ là thời điểm hoàn hảo để Bitcoin trỗi dậy và củng cố vị thế của mình như một tài sản ‘thực’, một kho lưu trữ giá trị và bảo vệ chống lại lạm phát như những người đam mê đồng tiền này tuyên bố.

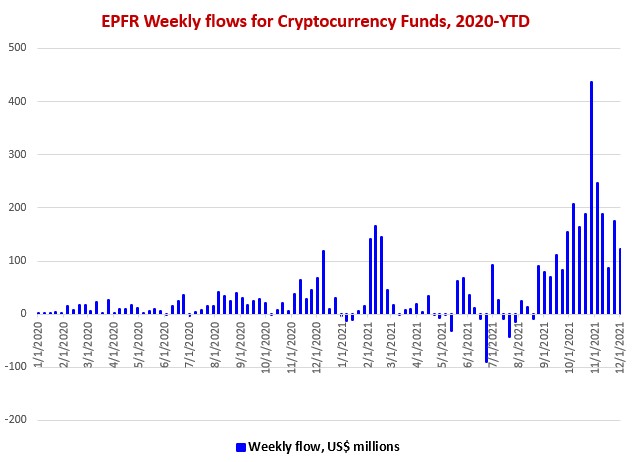

Nhiều người đã coi tiền điện tử chính là ‘vàng kỹ thuật số’ – phần lớn là do tiền kỹ thuật số được thiết kế giới hạn về nguồn cung -giống như trữ lượng kim loại quý. Và dòng tiền vào các quỹ tiền điện tử đã tăng nhanh trong những tháng gần đây khi các nhà đầu tư – và đáng chú ý là các nhà hoạch định chính sách – lo lắng về tình trạng lạm phát kéo dài.

Nhưng ngay cả khi gạt bỏ một số vấn đề khác, như khả năng thanh khoản “chắp vá” hoặc ngày càng nhiều những quy định để quản lý loại tiền này, Bitcoin hiện phải đối mặt với thách thức kép là lãi suất trong thế giới thực tăng dần, có lẽ tăng nhanh hơn những dự đoán trước đây, và biến động mạnh hơn bao giờ hết giữa bối cảnh thị trường tài chính khởi sắc.

Đối với những người ưa thích Bitcoin, sự biến động là một trong những điểm hấp dẫn lớn nhất của đồng tiền này. Đó là yếu tố thúc đẩy biến động giá dữ dội, nếu đúng lúc, có thể mang lại lợi nhuận ngoạn mục. Năm nay, mức tăng giá bitcoin hàng tháng phổ biến là từ 30% trở lên, song cũng không ít tháng giá giảm từ 15% đến 30%.

So với vàng, hàng rào lạm phát lâu đời nhất trên thế giới, Bitcoin biến động mạnh hơn nhiều. Vốn dĩ các nhà đầu tư không thích rủi ro đang tìm kiếm một tài sản tương đối an toàn để phòng ngừa trước lạm phát gia tăng với mục đích kìm hãm mức độ biến động đó trong danh mục đầu tư của mình.

Mức biến động 3 tháng của vàng năm nay là khoảng 13%, gần tương đương với thời điểm đầu năm 2017, khi Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu chu kỳ tăng lãi suất. Tháng 5 năm nay, mức biến động của vàng (so với 3 tháng trước đó) đạt kỷ lục cao nhất trong vòng 8 năm, là 22%.

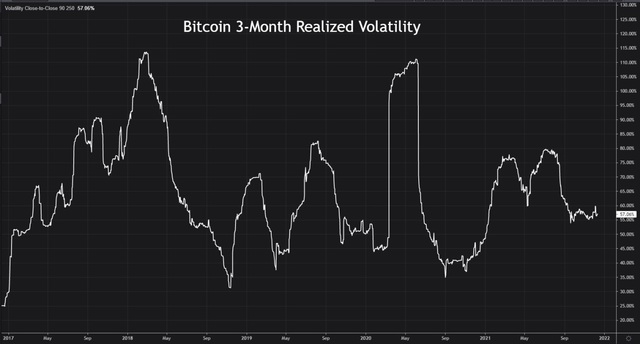

Trong khi đó, mức độ biến động trong 3 tháng của Bitcoin cao hơn vàng khoảng 5 lần, hiện là 57%, cũng tương tự như khi bắt đầu chu kỳ thắt chặt tiền tệ 2017-18 của Fed, và đạt đỉnh cao 110% vào đầu năm nay.

Tuy nhiên, không giống như vàng, Bitcoin đã tăng mạnh mẽ kể cả trong nửa cuối của chu kỳ thắt chặt tiền tệ (2 năm), đạt trên 110% vào tháng 3/2018.

Mức độ biến động giá vàng mỗi ba tháng.

Mức độ biến động giá Bitcoin mỗi ba tháng.

Năm nay, có hai lần giá bitcoin biến động mạnh mẽ, khi giảm 50% trong khoảng thời gian chỉ 9 ngày hồi tháng 5, và giảm thêm 40% chỉ trong vài tuần sau khi đạt mức cao nhất mọi thời đại, gần 70.000 USD vào ngày 10 tháng 11.

Theo các nhà phân tích của UBS, điều này cho thấy lý do tại sao vàng kỹ thuật số không có khả năng trở thành hàng rào chống lạm phát như vàng thực tế. Họ cũng lưu ý rằng Bitcoin có khả năng chống chọi với các đợt giảm giá trên thị trường chứng khoán kém hơn nhiều so với vàng – một bằng chứng khác chống lại quan điểm Bitcoin chưa thể là rào cản chống lạm phát.

Trong báo cáo vừa công bố, UBS cho biết: “Chúng tôi coi việc tiếp xúc trực tiếp với tiền điện tử chỉ phù hợp với các nhà đầu tư có khả năng chấp nhận rủi ro cao và không nghĩ rằng tài sản này nằm trong danh mục đầu tư tài chính truyền thống”.

Tuy nhiên, nhà phân tích Nikolaos Panigirtzoglou của JP Morgan lập luận rằng sự biến động không đồng nghĩa với việc trở thành một kho lưu trữ giá trị, thể hiện qua hoạt động của vàng vào cuối những năm 1970 và đầu những năm 1980. Nhưng ông cho rằng rất nên chú ý tới Bitcoin.

Sự khác biệt giữa khối lượng Bitcoin thực tế và khối lượng vàng là yếu tố quyết định chính đến giá trị hợp lý của Bitcoin. Khi khoảng cách thu hẹp, như đã xảy ra vào giữa năm 2020 xuống còn khoảng 2 -1, giá trị hợp lý của Bitcoin là khoảng 70.000 USD. Khoảng cách hiện tại là khoảng 5 – 1 cho thấy giá trị hợp lý có thể thấp hơn một nửa, gần 30.000 USD.

“Bitcoin đã là một phần trong danh mục đầu tư của nhà đầu tư, đã là một loại tài sản của nhiều tổ chức, và sẽ chỉ tiếp tục phát triển”.

Nhưng khối lượng tăng không có nghĩa là giá tăng. Nhìn vào thị trường ngoại hối toàn cầu, với doanh thu trung bình hàng ngày đã tăng hơn gấp ba lần trong 20 năm qua lên 6 nghìn tỷ USD. Trong khi, cùng khoảng thời gian đó, USD không tăng gấp 3 giá trị.

Lợi suất thực tế

Nhưng lạm phát, lãi suất truyền thống và chi phí tiền tệ là gì? Lạm phát Mỹ tháng 11 tăng 6,8% so với cùng kỳ năm trước, mức tăng mạnh nhất kể từ năm 1982. Dữ liệu từ công ty phân tích dòng vốn EPFR cho thấy những lo ngại về lạm phát gia tăng trong những tháng gần đây đã thúc đẩy nhu cầu đối với Bitcoin và các loại tiền điện tử khác.

Dòng tiền chảy vào các quỹ tiền điện tử hàng tuần – từ năm 2020 đến nay.

Không có gì ngạc nhiên khi kỳ vọng vào phản ứng chính sách của Fed cũng đang thay đổi. Các thị trường tương lai hiện cho rằng Fed sẽ bắt đầu tăng lãi suất vào tháng 6 năm tới – thậm chí có thể sớm hơn – và tăng 3 lần, mỗi lần thêm 25 điểm cơ bản trong năm tới.

Lãi suất tăng sẽ kiềm chế lạm phát và tác động tiêu cực tới cả những công cụ phòng ngừa lạm phát cũng như tới các tài sản như hàng hóa hay Bitcoin.

Lợi suất thực tế đã âm trong hai năm và chạm mức thấp kỷ lục -1,2% vào tháng trước. Nhưng mọi thứ đang thay đổi, lạm phát của Fed của thể sẽ twang lên nếu Fed tiếp tục có quan điểm “diều hâu”.

Dĩ nhiên, điều đó còn phụ thuộc vào tình hình lạm phát trong những tháng tới. Tuy nhiên, những dữ liệu mới nhất cho thấy áp lực về giá vẫn đang ngày càng gia tăng.

Vì vậy, vấn đề lớn đối với Bitcoin là nếu Fed cảm thấy họ phải bắt kịp và tăng lãi suất mạnh thì lợi suất thực sẽ theo đó tăng lên, thậm chí có thể tiến vào vùng “tích cực”, làm suy giảm nhu cầu đối với các tài sản rủi ro cao.

Rất ít người dám dự báo hướng đi của Bitcoin sau 5 năm tăng trưởng đầy ấn tượng và sụt giảm nghiêm trọng gần đây, nhưng loại tiền này sẽ khó có thể là nơi trú ẩn an toàn cho những người sợ bị rủi ro trong một cơn bão thị trường khác.

DALE BUSINESS ANALYTICS BASEL MARKETS